Een ding is zeker: Als je een startup opricht komt er een moment dat je startup financiering nodig heeft. Want als je een probleem in de gezondheidszorg wilt oplossen en er komt technologie bij kijken, dan heb je geld nodig om die technologie te ontwikkelen. En natuurlijk om je product te ontwikkelen. Daarvoor zijn de investeringen uit je eigen netwerk niet meer genoeg, terwijl de kans op krediet van een bank klein is.

Hoe kom je aan dat geld? Hoeveel kun je vragen? Om die vraag te beantwoorden vind je in dit blog een beschrijving van de stadia van startup financiering en een indicatie van de bijbehorende bedragen. Voor de bij de financieringsfases behorende bedragen heb ik gekeken naar hoe Techleap.nl de diverse fases classificeert en naar dit artikel van Cloudways.

Voordat je begint met startup financiering

Er zijn twee vragen die je voor jezelf moet beantwoorden, voordat je aan startup financiering begint. De antwoorden op deze vragen bepalen namelijk of het überhaupt iets is voor jouw startup:

- Hoe snel wil je groeien?

- Hoeveel zeggenschap wil je zelf hebben over je bedrijf?

Hoe snel wil je groeien?

Startup financiering van externe investeerders kan je helpen om veel sneller te groeien dan dat je zonder dat geld kunt. In die zin kunnen deze investeerders als een soort booster raketten dienen. Ze kunnen je sneller op de weg naar die andere planeet helpen. Dat doen ze niet per se alleen met geld, maar ook met advies en connecties. En de juiste investeerder kan je helpen om op het juiste moment gas te geven of je strategie bij te draaien.

Externe investeerders hebben ook een nadeel. Want als ze jouw startup financieren, dan zal dat gepaard gaan met voorwaarden en tijdlijnen. Investeerders in startups willen namelijk maar een ding: winnen. Daarvoor is het belangrijk dat je de concurrentie verslaat. Dus vaak willen ze binnen een bepaalde termijn resultaten. Blijven die uit, dan heeft dat consequenties.

Daarbij kan het aantrekken van financiering leiden tot het inleveren van zeggenschap over je bedrijf. In sommige situaties kan dat betekenen dat je de controle over je bedrijf verliest.

Niet iedereen wil opschalen en de druk hebben van de verwachtingen en ambities die venture capital met zich meebrengt. Daarom is het belangrijk om van tevoren te bepalen hoe jij in de wedstrijd zit. Bedenk daarbij wel dat alles met eigen middelen doen ook een grote gok is. Je hebt best veel geluk nodig om te slagen.

Hoeveel zeggenschap wil je zelf hebben?

De eigenlijke vraag is hier of je bedrijf is opgezet om geld mee te verdienen of om iets na te laten aan deze wereld. Met andere woorden “do you build to flip or build to last”? Het antwoord op die vraag bepaalt namelijk hoeveel zeggenschap je zou moeten willen weggeven.

Met name als je er zelf goed aan wilt verdienen, bijvoorbeeld via een beursgang of verkoop, dan maakt de zeggenschap niet zoveel uit. Als je, daarentegen, juist zelf impact wilt maken en niet van plan bent om te verkopen, dan doe je er goed aan nooit meer dan 49% van de zeggenschap weg te geven in ruil voor investeringen.

Welke fases heb je bij startup financiering?

Als je hebt bepaald of je wel of geen externe financiering wilt, komt de vraag welke fase je zit. Dat loopt parallel aan de ontwikkeling van je bedrijf. Want in het begin krijg je waarschijnlijk minder geld los dan als je al een goed lopende startup met eigen inkomsten hebt.

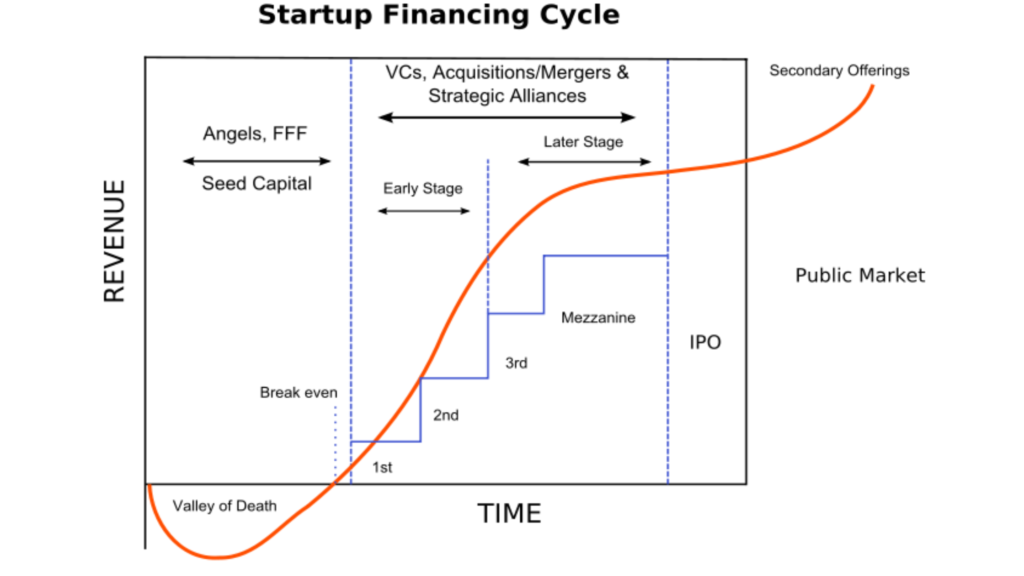

De grafiek hieronder geeft weer welke financieringsstadia er zij en hoe ze samenhangen met de ontwikkeling van je startup.

Er zijn 5 stadia voordat een startup naar de beurs gaat (de IPO fase). Die laatste fase ga ik hier niet bespreken omdat veel startups ‘m nooit bereiken en omdat het voor startups voor of vlak na product-market fit nog niet heel relevant is.

Fase 1: de pre-seed fase.

Dit is de fase waarin je voornamelijk geld aan het uitgeven bent voor het doen van marktonderzoek, het bouwen van je eerste prototype, de eerste gebruikerstests en het starten met marketing.

Financiering vindt plaats in de vorm van leningen en schenkingen van vrienden en familie met als doel om je op weg te helpen. Startups die in deze fase zitten hebben nog geen bewezen trackrecord, waardoor je voor veel investeerders een te groot risico bent. Investeringen zitten veelal tussen de €10.000 en €100.000, met €1 miljoen als maximum.

Juist in deze fase is kennis van je product en markt opdoen enorm belangrijk. Daarom is mijn advies om niet alleen geld aan te trekken maar ook op zoek te gaan naar partijen die je met netwerk of specifieke kennis kunnen helpen.

Fase 2: Seed Capital

Seed Capital is het eerste echte externe kapitaal in de vorm van een deelneming in je startup. Dit gebeurt voornamelijk door zogenaamde business angels en venture capital bedrijven met een hoge risk appetite. Het kapitaal kan in de vorm van aandelen of converteerbare leningen worden gegeven. Bij de conversie speelt dan het halen van vooraf overeengekomen doelen een rol (bijvoorbeeld het succesvol lanceren van een product).

Dit gaat nog steeds niet om grote bedragen (relatief): €1 tot rond €4 miljoen. Deze investeringen hebben tot doel om het product verder door te ontwikkelen, extra (klinische) research te doen die nodig is om een product succesvol op de markt te brengen en om een eerste versie van het product te lanceren.

Deze fase kan lang duren omdat het vinden van product market fit moeilijk is. Om te voorkomen dat je in de “valley of death” terechtkomt, is het belangrijk dat je voldoende overbruggingsruimte (financieel) hebt. Dit wordt ook runway genoemd. Daarnaast doe je er goed aan om investeerders aan te trekken met een relevant netwerk en kennis.

Fase 3: Series A

Series A investeringen vinden pas plaats als er een werkend product is wat genoeg omzet oplevert om zichzelf te bedruipen. Je hebt nu een ‘proof of concept’ en investeerders willen je in deze fase vooral helpen om je businessmodel werkend te krijgen, je team te versterken en je product door te ontwikkelen en eventueel productie op te schalen.

De investeringen liggen tussen de €4 miljoen en €15 miljoen. Ze worden in deze fase niet meer door 1 of enkele investeerders gedaan maar door een pool van investeerders onder leiding van 1 lead.

Fase 4: Series B

Als je een bewezen business model en een competent team van medewerkers hebt, wordt je aantrekkelijk voor meer investeerders. Door je bewezen trackrecord is het risico dat het dan nog “fout gaat” kleiner, maar nog steeds aanwezig. De bedragen die in dit stadium worden geïnvesteerd liggen tussen de €15 miljoen en €40 miljoen. Ook nu gebeurt dat door een consortium van Venture Capital bedrijven.

Doel van deze investeringen in deze fase om je team kwalitatief te versterken met gerichte versterkingen, de omzet verder te vergroten en het “overleven” van de concurrentie (al dan niet via overnames).

Fase 5: Series C

Als je al de voorgaande fases hebt overleefd, word je aantrekkelijk voor kapitaalkrachtiger partijen als Private Equity en banken. Het enige risico wat overblijft is dat de groei achterblijft.

De gemiddelde investering ligt hier tussen de €40 miljoen en €100 miljoen. De focus van investeringen in deze fase ligt dan ook op het uitbreiden van marketaandeel, al dan niet door overnames van andere bedrijven. Als de ambitie voor een beursgang er is, dan begint dat in deze fase.

Goede startup financiering is niet alleen financiering

Alle 5 de stadia hierboven hebben hun eigen verschillende karakteristieken, maar er is een belangrijke overeenkomst: investeerders met een relevant netwerk en kennis van je markt zijn goud waard.

Zeker in de vroege ontwikkeling is het belangrijk om niet alleen te focussen op geld. Want juist met adviezen en netwerk kunnen investeerders je veel verder op weg helpen.

Daarnaast is ervaring van investeerders een belangrijke component. Ervaring betaald zichzelf terug in dat ze je helpen om risico’s te omzeilen of vooraf af te dekken.

Tot slot vind ik persoonlijk contact met investeerders belangrijk. Zakendoen gebeurt op basis van gunfactor en juist een goed persoonlijk contact versterkt dat. Zorg dus dat je bij je investeerders op de radar blijft door regelmatig en proactief updates te geven.

Wanneer moet je starten met het vinden van de juiste financiering van je productlancering?

Een productlancering is een van de doelen waarvoor je kapitaal aan kunt trekken. In verreweg de meeste gevallen zal dat zijn als je seed capital hebt. Als je jouw product wilt lanceren dan is het verstandig om bij het aantrekken van een investeerder voldoende geld aan te trekken voor de bijbehorende kosten. Omdat dit soort trajecten tijd kosten, doe je er goed aan om ongeveer 12-15 maanden voor de lancering te starten met het krijgen van financiering.

Wil je zeker weten of je genoeg financiering binnenhaalt of vraag je je af of je product en je startup klaar is voor een lancering? Dan help ik je graag op weg tijdens een launch strategy call. Maar je mag je ook inschrijven voor Launch Stories. Ik vertel je dan elke maand over mijn eigen launch ervaring bij MedTech startups.

Trackbacks/Pingbacks

- Hoe meet je product-market fit in Medtech | True Story Company – […] hebben van product-market fit betekent trouwens niet dat het daarna een rechte lijn naar de finish (IPO of anderszins)…